基础教学:教你看年报(一)——禁转

序:什么是年报

上市公司一年会发4次报告,一三季度的是季报,上市公司须在会计年度的第三、九个月后的一个月内编制完成并披露;第二季度的是中报,上市公司须在会计年度的第六个月后的两个月内编制完成并披露;第四季度披露的是年报,上市公司须在会计年度结束后的四个月内编制完成并披露。在内容上,年报最详细,中报次之,而季报一般都很简略。因此,本专题虽然名为教你看年报,但实际上在学会了之后,看懂季报中报也是游刃有余。

年报一般包括以下几个内容:

一、公司简介

二、会计数据和业务数据摘要

三、股东变动和股东情况

四、股东大会简介

五、董事会报告,具体包括公司经营情况、公司财务状况、公司投资情况、公司生产经营环境以及宏观政策法规发死了重大变化的情况、新年度的业务发展计划、董事会日常工作情况、公司管理层及员工情况、利润分配预案或资本公积金转增股本预案及其他报告事项。

六、报告期内监事会的工作情况报告,包括开会次数、各次会议议题等。

七、重大事项

八、财务报告,包括审计报告、会计报表以及报表附注

九、公司的其他相关资料

其中许多内容都会在同花顺或者其他炒股软件中整理好并呈现,按F10即可查看,但是有些内容可能不太详尽,有些内容则可能会有出入,因此还是应以公司的报告为准。

本专题不会面面俱到的详细讲诉每一块内容,只会针对与投资关系比较大的部分详细叙述,并引申到其他的内容,例如投资理念上。

第一课:财务报告

其实,对于大部分投资者而言,并不需要有多少会计学的知识,只需要对报表中的一些内容有所了解,知道什么样的股票应当着重去看哪几项数据,知道上市公司一般会在哪些数据上进行会计处理即可。

说到财务数据,我们最常说的多少倍PE(price/earnings),其实讲的就是多少倍市盈率,市盈率就是一只公司的市值除以这个公司的净利润,它衡量公司估值水平是否合理的重要指标。在计算时,也常常用当前股价除以每股净收益。

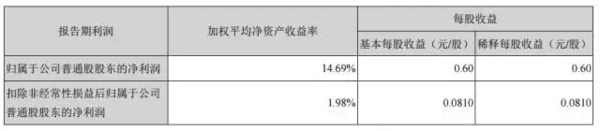

一家公司的净利润(eps),就是利润总额扣除税款后的留存利润,也是一家公司的股东投资公司后可能获取的最大回报,当然,对于大部分公司而言,为了持续发展,会将大部分利润留存下来而非分红派息。这里必须要特别注意的一点是,当我们研究一只股票时,不能只看快速增长的净利润和迅速减少的市盈率,而应当关注这些净利润究竟是来自于快速增长的主营业务收入,还是来自于毛利率的提高,还是来自于非经常性损益。这里需要特别注意的是非经常性损益,例如刚刚披露中报的德美化工,一季度的eps仅为0.04,但是二季度迅速跃升为0.6,乍一看这家公司在第二季度飞速成长,然而当我们打开中报一看:

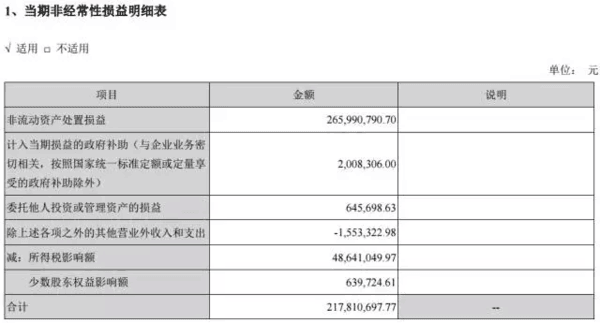

由此可见,该公司实际上二季度单季的eps也是0.04,只是非经常性损益造成esp大幅增加。(另外默默说一句,这家公司真不咋地,一开始不放数据简报,直接放了一大堆财务报表,然后把扣非的数据放在了报告的最后面,还好我机智的用了ctrl+f)而从下表,我们可以知道非经常性损益的组成都为哪些:

至于净利润提高是来自于毛利率的提高还是成本的降低还是主营业务收入的增加,这个我们放在后面说,但至少,这种净利润的提高往往都是可以持续的。

此外,在炒股软件中,市盈率往往还分为动态和静态两种,静态市盈率是指目前的市值除以最近一个完整会计年度的净利润,动态市盈率则是目前的市值除以由当前会计年度最近一个季度的净利润推算的全年净利润。一般而言,动态市盈率往往会因为利润在不同季度结算而出现较大偏差,静态市盈率则无法体现公司的成长性,因此,一般还需要大家自行估算,这里就需要一定的基本功了。

除了PE,还有PB和PS,P/B(price/book value)就是市净率,即一家公司的市值除以净资产,也是衡量公司估值水平的重要指标。既然净利润可以因为某些非经常的事件造成突然的增加或者减少,那么净资产也很有可能会有水分,但是这种水分相比较净利润来说更难洞悉,不过好在,会在这方面动脑子的公司也在少数。这里举两个例子,比如南山铝业,其实他的资产就有一定的水分存在,其固定资产的账面价值远超其同行(相同产值的情况下比较)。又比如鄂武商,该公司拥有湖北大量商业地产,但是很多在报表中计入的价值极低,甚至有人认为其商业地产的价值已经大大超过了其市值。

P/S(price/sales)是市销率,即一家公司的市值除以其销售总额,虽然不及PE和PB常用,但是也是反映公司估值水平的重要指标。不仅如此,因为销售额难以伪造,其真实性反而超过了市盈率和市净率。

除了这三个指标以外,还有一个衡量公司经营状况的重要指标,即净资产收益率(ROE),即净利润除以净资产,这里有一个简单一些的运算方法,即PB/PE。它反映的是公司在带有财务杠杆的情况下,为所有者产生的回报的大小,但是并不是ROE越高越好,过高的财务杠杆会对公司的稳健经营造成一定的影响,一般而言,通过高毛利率、轻资产模式产生较高的ROE被认为是较好的情况。

一般而言,由以上4个数据,加上毛利率和营业总收入,我们就可以来评估一家公司其估值是否合理,但是不同类型的公司,各个数据的重要性就有天壤之别了。

对于一家蓝筹股而言,其业绩波动已经趋缓,市盈率不仅变动小,而且容易预测,此时市盈率就是衡量公司估值水平的重要指标,一般而言,一家已经遇到天花板的蓝筹股,市盈率应当在10倍以下,这是股息率与市场平均回报率博弈的结果。对于这些蓝筹股而言,由于涉及到众多行业,不同行业的销售情况不同,需要的净资产数量也不同,因此PB、PS和ROE往往不具有可比性。

对于周期股而言,由于其业绩呈现周期性,往往销售业绩最好的时候,也是它要开始走下坡路的时候,此时往往是股价见顶之时,因此,再用市盈率来衡量这些公司,往往是缘木求鱼南辕北辙。因此,衡量这些公司的估值水平,往往选取市净率,因为同一类型的公司,一般而言所需的生产资料是大致相同的。(当然,选取介入时机,一般而言,可以先看市盈率是不是够高甚至亏损,如果是的话,可以开始关注,之后长期跟踪该公司生产的商品价格以及所需的原材料的价格,并在商品价格出现右侧走势时再买入该股票)此外,PS也是一个重要指标,虽然商品价格呈现周期波动,但是很多公司仍在持续扩张,特别是一些具有远见的公司会选择在商品价格低迷时扩张,而此时光看净利润并看不出什么,但是却能看到销售量持续增长,因此,考察PS,也可以帮助我们甄选出具有远见、在谷底持续扩张的好公司。

对于成长股而言,简单的苛求较低的市盈率就有点强人所难了,不仅如此,由于成长股往往可以进行外延式增长,在定增前后公司的净资产往往会发生巨大的变化,因此考察市净率也不太合适。我们可以通过考察ROE、PS和PEG来评估其估值水平。

如果一家公司拥有较高的毛利率和ROE,我们可以认为该公司具有较强的相对优势并且可以为股东提供较多的回报,因此,在该公司进行外延扩张时,就能利用募集的资金给原有股东更多的回报。

对于TMT行业的公司,在扩展一个新领域时,由于该领域特殊的经营模式,往往在发展前期处于赔本卖吆喝的状态,但是由于其产品边际成本极低,而边际收益几乎不变,因此,我们可以通过考察其营业收入总额及其增长率以及相对应的PS,来评估其估值水平。一般而言,当一家互联网公司营业收入总额快速增长而PS较低毛利率较高时,往往意味着该公司在快速成长并且马上要开始大幅盈利,是不错的介入点,此时可以一定程度上忘记其高的吓人的PE和PB,但是,如果一家公司长期拥有较高的PS却无法有效提升毛利率并盈利,则需要好好审视一下这家公司了。

此外,我们可以根据一些信息估计一家公司未来三年的复合增长率,在结合PE得到PEG,即市盈率除以复合增长率。一般而言,一家成长股的PEG如果小于1,都不算贵,而小于0.5,则是非常不错的标的。

以上各种指标以及相对应的用法,都是比较基础的,需要好好掌握。但这并不意味着这些方法可以放之四海而皆准,正所谓功夫在诗外,想要做好投资,除了掌握最基础的东西之外,更重要的还是学会投资之外的东西。

她理财 App

她理财 App