深入研究一只基金:以中邮核心成长(590002)为例

提到中邮基金,不熟悉基金的朋友应该会感觉比较陌生,居然有这家基金公司?咱们耳熟能详的应该是中国邮政、邮储银行、EMS,原来旗下还有基金公司?熟悉基金的朋友绝对不会陌生,要知道中邮战略新兴产业这只基金可是非常有名,基金豆的微信号也将这只基金作为定投的推荐基金之一。但今天我们这篇文章的主角不是中邮战略新兴产业,而是一起来研究另外一只中邮的基金,叫中邮核心成长(590002)。

1. 基本信息

论辈分,中邮核心成长比较年长,成立于2007年8月17日,正值2007年股市最疯狂之际,但一年后上证即从6000点狂泻至不到2000点,算是早早经历了中国股市的坎坷波折。

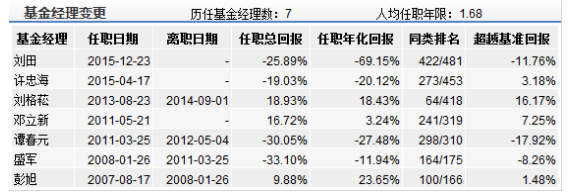

这只相对较老的基金,成立近十年来虽然历经7位基金经理,但邓立新自2011年5月份任职以来,距今已有5年时间,管理团队总体较为稳定。现任基金经理是邓立新、许忠海和刘田三位。从基金经理业绩看,在业内属于平均水平。

表1:基金经理变更情况

数据来源: wind,如无特别说明,本文数据最新截至2016年3月24日。

2. 基金业绩

图1:中邮核心成长基金净值走势图

数据来源:wind

从基金净值走势图看,中邮核心成长自成立以来基本领先上证综指,但优势并不明显,且在较长时期中远远落后偏股混合型基金指数。

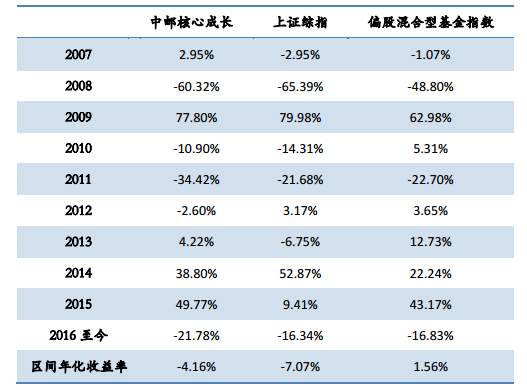

我们以2007年9月17日至2016年3月24日作为统计区间,对该基金业绩作进一步分析,如下表。

表2:中邮核心成长基金业绩表现

数据来源:wind

从中我们可以总结出如下几点特征:

(1) 从年化收益率情况看,上证综指小于-7%,中邮核心成长-4.16%,而偏股混合型基金指数收益率1.56%。所以说,我国投资者和中国足球一样,命苦。

(2) 从每年的收益率情况看,当市场整体走强时,如2009年、2014年,中邮核心成长净值增长率明显高于偏股混合型基金指数;当市场整体走弱时,如2008年、2010年、2011年、2013年等,中邮核心成长净值增长率相对低于偏股混合型基金指数。

(3) 2014-2015年,该只基金收益率高于偏股混合型基金指数,近两年来业绩逐渐走强,比之前似乎有明显进步。今年怎么样呢?目前是稍稍落后,但毕竟才第一季度。

3. 投资风险

图2:中邮核心成长基金的最大回撤情况

数据来源:wind

自成立以来,该基金最大回撤发生在2008年1月14日至2008年11月4日,复权单位净值从1.2256下降至0.3955,跌幅近70%,同期上证综指跌幅同样近70%,偏股混合型基金平均跌幅57%。换言之,在成立初期购买中邮核心成长基金的投资者,大部分会被深度套牢,如果坚持死扛,目测得等到2015年大牛市才可以回本。2015年后来的股灾,该只基金最大回撤发生在2015年6月12日至9月15日,跌幅超过55%,同期上证综指跌幅42%,偏股混合型基金平均跌幅43%。

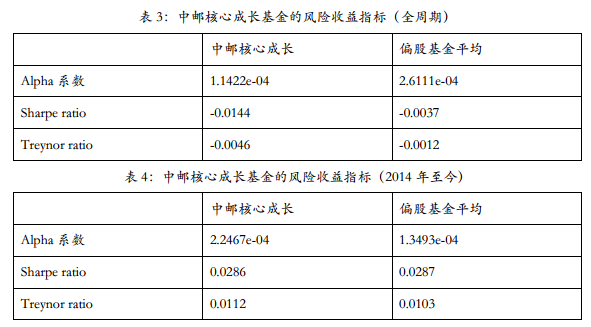

数据来源:wind

以上风险收益指标反映出两个特点,一是该只基金从2014年起的投资能力比之前有所提高,二是总体而言该只基金比较普通,和偏股基金平均水平差异不大。

4. 资产配置及投资风格

从类型上,该基金属于偏股混合型,但从其资产配置情况看,将其归为股票型基金恐不为过。翻看过去3年资产组合报表,从2013年一季度至今,该只基金股票市值占基金总资产比例始终超过85%,2015年更是在90%以上。

图3:中邮核心成长基金的股票仓位变动情况

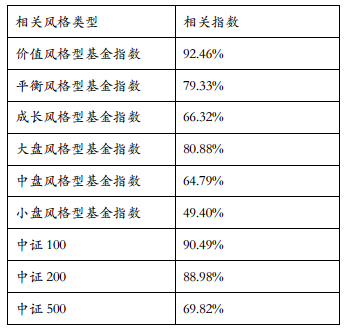

我们将中邮核心成长净值与各类型风格指数进行相关性测度,结果表明该基金净值表现与wind价值风格型基金指数和大盘风格型基金指数相关度较高,与中证100指数相关度较高,反映该基金投资风格偏大盘价值股。

表5:中邮核心成长基金与风格指数的相关度

数据来源:wind

有很多基金都会进行分红,虽然基金分红是羊毛出在羊身上,分红后会扣减基金净值,但是中邮核心成长这只基金成立近10年从未分红,是不折不扣的“铁公鸡”,但是其实你也不能去怪他,因为基金总得有收益才能分红啊,这只基金迄今为止年化收益率是负的,你让他怎么分红呢?

5. 结论

(1) 从基金基本面看,该只基金成立历史较早,近几年来管理团队比较稳定,主要基金经理邓立新任职已超过5年,总体业绩属于中等。该只基金整体仓位较高,配置股票资产比重长期超过80%,投资风格偏大盘价值股。

(2) 从基金业绩看,该只基金攻强守弱,在牛市中整体表现强于平均,在熊市中防守弱于平均,回撤幅度往往较大。总体而言,自2014年起投资表现与过去相比取得了明显的进步。

(3) 该只基金更适合长期定投,或者善于捕捉投资时机,投资风格比较激进的投资者。

她理财 App

她理财 App

这文真不错,如果选择其他的基金也可以有这样的方法去挑选。楼主棒棒的

思路很清晰,但不远这只鸡

的确是很棒,我也一直有这只鸡、一路走来,爱恨相随。